本文目录导读:

在当今社会,贷款已成为许多人实现财务目标、应对紧急情况或进行大额消费的重要手段,贷款并非免费午餐,它伴随着一定的成本,其中最显著的就是利息,当您考虑从银行借款4万元时,了解一年需要支付的利息金额及如何合理规划还款至关重要,本文将深入探讨银行贷款4万一年的利息计算方式,并提供一些实用的还款策略建议。

一、银行贷款利息的基本概念

银行贷款利息是借款人因使用银行资金而需向银行支付的费用,这一费用通常以年利率(Annual Percentage Rate, APR)的形式表示,它是衡量贷款成本的一个重要指标,年利率不仅包括了贷款的基础利息率,还可能包含了其他费用和成本,如手续费、管理费等。

二、银行贷款4万一年利息的计算方法

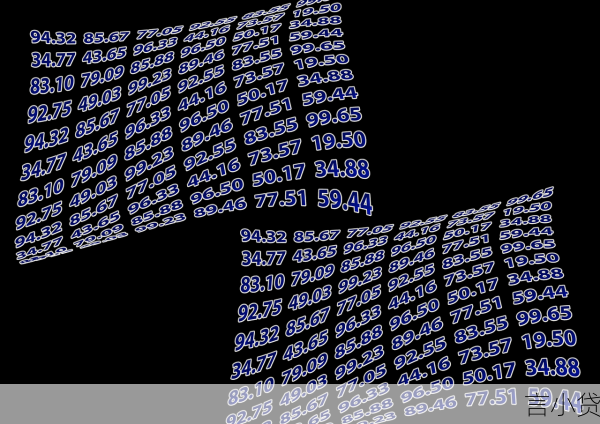

要计算银行贷款4万一年的利息,首先需要知道贷款的年利率,假设年利率为r%,则一年的利息I可以通过以下公式计算:

I = P × r × t

- I 代表一年利息;

- P 代表贷款本金,即4万元;

- r 代表年利率(以小数形式表示,如5%则r=0.05);

- t 代表时间,以年为单位,此处t=1。

如果年利率为5%,则一年的利息计算为:

I = 40000 × 0.05 × 1 = 2000元

这意味着,在不考虑其他费用和提前还款的情况下,您一年后需要支付给银行的总利息为2000元。

三、影响银行贷款利息的因素

1、信用记录:良好的信用记录有助于获得更低的利率,银行通常会根据借款人的信用评分来评估其违约风险,信用评分越高,获得的利率往往越低。

2、贷款期限:贷款期限越长,年利率可能会越高,因为长期贷款对银行来说风险更大,在选择贷款期限时,需要权衡利息成本和还款能力。

3、市场利率:市场利率的变化也会影响银行贷款的利率,当央行调整基准利率或市场资金供求关系发生变化时,银行可能会相应地调整贷款利率。

4、贷款类型:不同类型的贷款(如个人消费贷款、住房贷款、汽车贷款等)其利率也会有所不同,有抵押物的贷款(如住房贷款)利率会相对较低,因为银行可以通过抵押物来降低风险。

四、还款策略建议

1、制定预算:在借款前,应制定详细的财务预算,确保每月有足够的收入来覆盖贷款本息的偿还,这有助于避免逾期还款和产生额外的罚息。

2、选择合适的还款方式:常见的还款方式有等额本息和等额本金两种,等额本息是指每月还款额固定,但利息占比逐渐减少,本金占比逐渐增加;等额本金则是每月偿还相同的本金,但利息随剩余本金的减少而逐月递减,选择哪种方式取决于您的财务状况和还款能力。

3、提前还款:如果财务状况允许,可以考虑提前还款以减少利息支出,但需要注意的是,部分银行可能会对提前还款收取一定的违约金或手续费,因此在做出决定前应仔细阅读合同条款。

4、利用自动转账:设置自动转账功能可以确保每月按时足额还款,避免因忘记还款而产生的逾期费用和不良信用记录。

银行贷款4万一年的利息计算涉及多个因素,包括年利率、贷款期限、信用记录等,通过了解这些因素并制定合理的还款策略,您可以更加明智地管理贷款成本,避免不必要的财务负担,贷款虽好,但需谨慎使用,确保自己有足够的还款能力是借贷的首要原则。